持続化給付金について

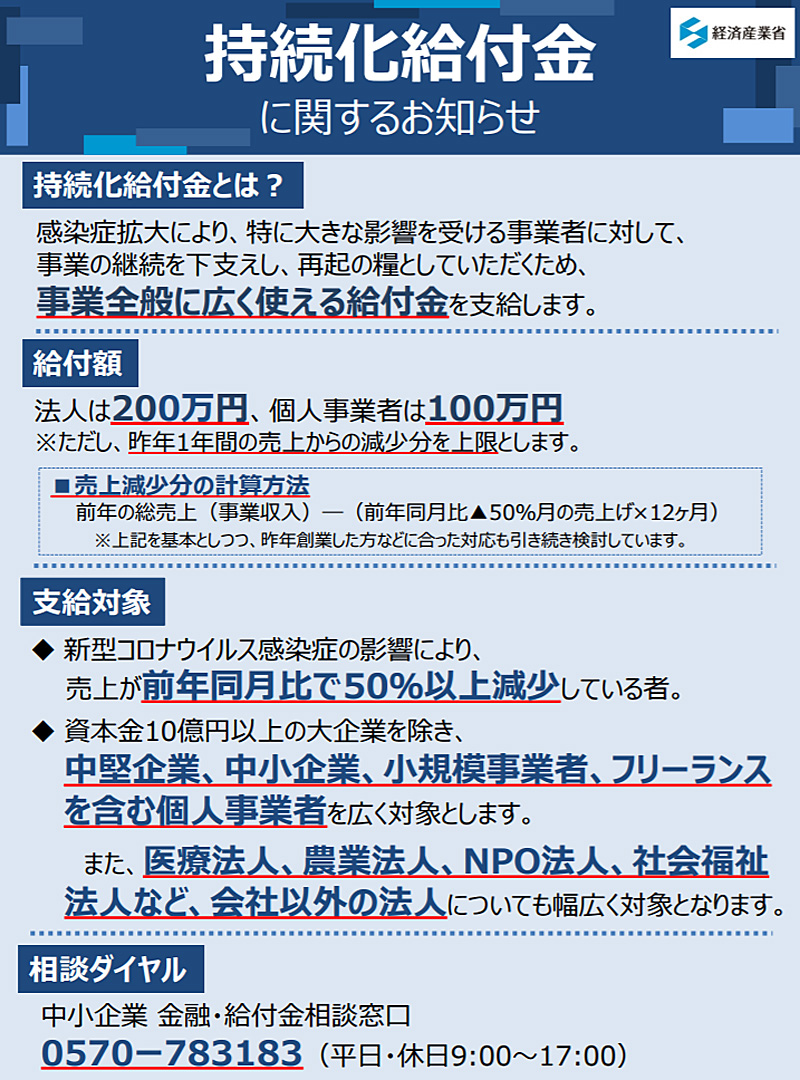

Q1.給付金の概要について。 ・売上が前年同月比で50%以上減少している事業者を対象に、中小法人等の法人は200万円、フリーランスを含む個人事業者は100万円を上限に、現金を給付するものです。 様々な業種、会社以外の法人など、幅広く対象としています Q2.営利型の一般財団法人や一般社団法人は対象になるのか。 ・「持続化給付金申請要領(申請のガイダンス)中小法人等向け)」のP. 6に記載の要件を満たす法人は対象となります。 Q3.今年創業したが対象になるのか。 (昨年創業の場合は申請要領を確認のこと) ・給付額は前年の売上高等に基づいて算出しますが、2020年1月以降に創業された方は、給付額の算定根拠を確認することが困難であること等を勘案し対象としていません。 ・持続化給付金の対象にはなりませんが、他の支援策をご活用いただけます。 具体的には、実質無利子・無担保で最大5年間元本据置きの融資や、税、社会保険料、公共料金の延納による支払い負担の緩和、家主に対する家賃の徴収猶予の検討要請などがあります。 ・これに加え、令和2年度補正予算で、販路開拓を補助する持続化補助金に特例措置を創設し、非対面販売を行うなど感染症対策を講じる場合に、上限額を通常の2倍にあたる100万円に引き上げます。 更に、この特例措置では、通常では対象とならない支出済みの経費も補助対象とします。 補助金の事業完了を待たず、即時に支払うという特別の取扱いもあります。 <各種施策をまとめたパンフレットはこちら>• Q4.複数の事業所や部門がある場合、切り分けて申請することはできるのか。 ・申請は、法人又は個人事業者単位で認められるため、事業所や部門などが個々に申請することはできません。 Q5.事業の施設を有していることが申請の要件になるのか。 ・施設の有無は要件ではありません。 Q6.前年同月比の売上減少幅が50%に満たないが給付されないのか。 ・足下で売上が例えば3~4割減少にとどまる事業者についても、2020年1~12月のいずれかの月において、前年同月と比較して売上が50%以上減少していれば対象となります。 Q7.副業している場合はどうなるのか。 ・確定申告において事業収入がある場合は、対象になります。 Q8.算出方法における売上とは何か。 ・詳細は申請要領に記載していますが、確定申告書類において事業収入として計上するものです。 収入の総額から経費等を差し引いた利益ではありません。 また、不動産収入や給与収入、雑所得等は含みません。 6月中旬を目途に申請受付を開始できるよう準備を進めており、詳細については、決定し次第発表いたしますので、しばらくお待ちください。 Q9.支給された給付金の使い方に制限はあるのか。 ・使途は限定されていないため、個々の状況に応じて事業継続のために広くお使いいただけます。 Q10.申請方法は電子だけなのか。 ・迅速に給付を行う観点等から、電子申請を原則としています。 ・また、電子申請に不慣れな方や困難な方に対しても、感染症防止対策も講じた上で、予約制の申請支援(必要情報の入力等)を行う申請サポート会場を全国に順次設置する予定です。 Q11.代理の名義で申請は可能なのか。 ・申請は、法人(代表者)、個人事業者ともに、本人による申請となります。 ・電子申請の際、身近な方や日頃手続きのご相談をされている方などに、申請の支援をして頂くことは問題ありません。 ・ただし、持続化給付金の代理申請や代行入力などを装った詐欺にはご注意ください。 Q12.確定申告書類の控えに収受印がない場合やe-Taxの場合はどうすればよいか。 <中小法人等の場合> 【原則】 確定申告書第一表の控には収受日付印が押印されていること、e-Taxによる申告の場合は「受信通知」を添付することが必要です。 【例外】 収受日付印又は受信通知のいずれも存在しない場合には、税理士による押印及び署名がなされた、対象月の属する事業年度の直前の事業年度の確定申告で申告した又は申告予定の月次の事業収入を証明する書類を提出することで代替することができます。 <個人事業者等の場合> 【原則】 確定申告書第一表の控えには収受日付印が押印(税務署においてe-Taxにより申告した場合は、受付日時が印字)されていること、e-Taxによる申告の場合は「受信通知」を添付することが必要です。 【例外1】 収受日付印(税務署においてe-Taxにより申告した場合は、受付日時の印字)又はe-Taxの「受信通知」のいずれも存在しない場合には、提出する確定申告書類の年度の「納税証明書(その2所得金額用)」(事業所得金額の記載のあるもの)を提出することで代替することができます。 この場合、収受印等のない確定申告書第一表の控え、及び所得税青色申告決算書の控えを用いることができます。 【例外2】 例外1によることもできず、「納税証明書(その2所得金額用)」による代替提出がない場合も申請を受け付けますが、内容の確認等に時間を要するため、給付までに通常よりも大幅に時間を要します。 また、確認の結果給付金の給付ができない場合があります。 Q13.いつ支給されるのか。 ・通常、申請から2週間程度でご登録の口座に入金する予定です。 給付が決定した方には給付決定通知を送付します。 Q14.複数回受給することは可能か。 ・複数回の受給はできません。 Q15.持続化給付金は課税の対象となるのか。 ・持続化給付金は、極めて厳しい経営環境にある事業者の事業継続を支援するため、使途に制約のない資金を給付するものです。 これは、税務上、益金(個人事業者の場合は、総収入金額)に算入されるものですが、損金(個人事業者の場合は必要経費)の方が多ければ、課税所得は生じず、結果的に課税対象となりません。 Q16.特別定額給付金や都道府県の協力金等と、持続化給付金の併給は可能か。 ・持続化給付金については、他の給付金や協力金、各種補助金等との併給は可能です。 他の給付金等が持続化給付金を含む各種給付金等と併給が可能かについては、制度を運用する自治体等にご確認ください。 Q17.持続化補助金は給付金とは何が違うのか。 ・持続化「給付金」は、前年同月比の売上げが50%以上減少した中小法人等、個人事業者に対し、事業全般に広く使える資金として、法人は最大200万円、個人事業者は最大100万円を給付するものであり、補助金とは異なり使途の確認等は行いません。 ・一方、持続化「補助金」は、商工業者を対象として、売上げ減少に関係なく、サービス、卸、小売業は従業員5人以下、製造業その他は20人以下の小規模事業者の販路開拓の取組を支援するものであり、最大50万円(創業者は100万円)、補助率2/3の補助金です。 事業実施後、使途の確認を行い、適正な支出について補助を行うものであり、別の制度になります。 Q18.事業収入を比較する2つの月の間に、中小法人等から個人事業者等に事業の形態を変更(以下「個人成り」という。 )した場合にも申請が可能か。 ・2019年1月から12月の間に個人成りした場合は、のP. 28「B-1新規開業特例」と同様の扱いをすることができます。 詳細は当該ページをご確認下さい。 Q19.事業収入を比較する2つの月の間に、2019年に個人事業者として複数の事業を行っていたが、2020年4月1日までの間に複数の事業をそれぞれ個別の法人として設立した。 この場合の計算はどのように行うのか。 ・過去の事業収入を証明する証拠書類等(ここでは2019年の個人事業者の確定申告書類)が同一名義の場合、申請は一回に限ります。 2019年の個人事業者の確定申告書類と、設立後のいずれか1つの法人の対象月の事業収入を比較してください。 この場合、P. 33「B-6法人成り」特例を活用することができます。 詳細は当該ページをご確認下さい。 ・なお、個人事業者が一部事業について法人成りした後も個人事業を並行して継続している場合や、法人が法人分割により複数の法人となっている場合にも、同様の考え方とします。 Q20.消費税の申告書類での申請は可能か。 ・消費税の申告書類は証拠書類としてお使いいただけません。 中小法人等の場合には法人税の確定申告書別表一、個人事業者等の場合には所得税の確定申告書第一表を証拠書類としてご準備ください。 Q21.法人成り特例を利用したいが、法人設立届出書の様式に「整理番号」の欄がない。 どのように申請すればよいか。 ・平成31年4月1日の様式改正以前の法人設立届出書(e-Taxでは令和2年3月23日の様式反映前の様式)を利用している場合は、「整理番号」を記載する欄の代わりに「事業主の氏名」を記載する欄があります。 旧様式を用いて法人成り特例を用いるためには、当該欄に個人の確定申告書類に記載のある氏名と同一の氏名が記載されていることが条件となります。 Q22.中小法人等向けの「B-7 NPO法人や公益法人等特例」において、「会費」は収入に含めることはできるか。 ・可能です。 お問合せ先 持続化給付金事業 コールセンター 直通番号:0120-115-570(おかけ間違いに御注意ください) IP電話専用回線:03-6831-0613 受付時間:8時30分~19時00分 (5月・6月(毎日)、7月から12月(土曜日を除く)).

次の